«Авоська и Небоська»: Почему россияне не любят страховаться

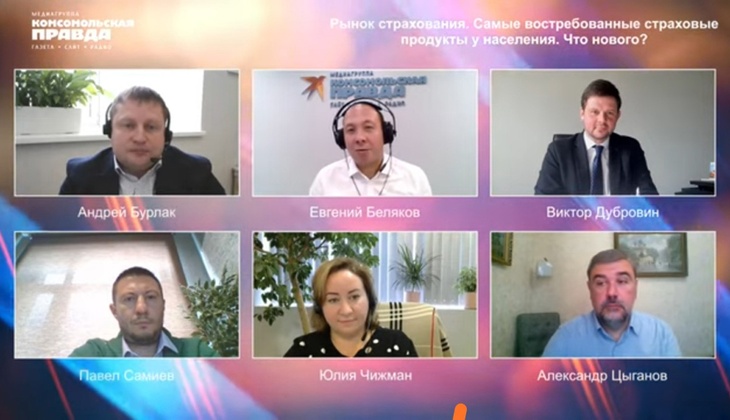

Как изменился рынок страхования в связи с пандемией? Что страхуют больше всего? И как выбрать наиболее выгодный полис? Эти и другие вопросы обсудили эксперты на круглом столе «Рынок страхования. Самые востребованные страховые продукты у населения. Что нового?», который прошел в медиагруппе «Комсомольская правда».

ГЛАВНЫЙ ТРЕНД - ЦИФРОВИЗАЦИЯ

Как и многие другие отрасли, страховая сфера тоже столкнулась с последствиями пандемии.

- Пандемия не то чтобы революцию совершила, но было что-то близкое к этому. Она дала мощный толчок для развития. Страховщики, стараясь соответствовать потребностям клиента и требованиям времени, совершили огромный прорыв с точки зрения онлайн-взаимодействия с клиентами, - заявил Виктор Дубровин, вице-президент Всероссийского союза страховщиков (ВСС).

Российский финансовый сектор в плане цифровизации и так находился в авангарде мировых трендов. А теперь возможности клиентов еще больше расширились. К примеру, самые массовые продукты можно покупать онлайн или в мобильном приложении, а потом получать на почту электронный полис.

- Сейчас ключевой момент - это скорость. Время - деньги. А скорость в страховании - это и быстрые коммуникации, и скорость урегулирования. Плюс удобство - чтобы все можно сделать в телефоне. Это мечта, которая сбылась, когда даже страховой случай можно урегулировать в мобильном приложении, - говорит Павел Самиев, генеральный директор аналитического центра «БизнесДром», председатель комитета ОПОРЫ России по финансовым рынкам.

НЕЗНАЙКА, АВОСЬКА И НЕБОСЬКА

Как показывает статистика ВСС, первое место по продажам сейчас занимает страхование жизни, на втором месте - ОСАГО (обязательное автострахование), а далее идут КАСКО, ДМС и страхование имущества. Тем не менее пронивновение страховых услуг в России в разы ниже, чем в развитых странах.

- Общее количество людей, которые страхуются, невелико. Если ОСАГО измеряется десятками миллионов полисов, то уже остальные виды - это 2 - 3 миллиона заключенных договоров, - говорит Виктор Дубровин.

Почему россияне не покупают страховые полисы? Не хватает денег? Не верят страховым компаниям? Надеются на авось? Или на государство, которое в случае каких-то серьезных катаклизмов обычно выплачивает компенсации пострадавшим, например, от наводнения или пожаров?

- Действительно, одно из возражений, которое слышит агент, который идет к клиенту: «Государство пообещало, что поможет, зачем мне что-то покупать?!» Но тут большой вопрос, какого размера будет выплата и хватит ли ее, чтобы восстановить поврежденное имущество, - говорит Юлия Чижман, руководитель блока агентских продаж «Росгосстраха».

- Архетип российского страхователя часто сравнивают с произведениями Николая Носова. Незнайка - не знает совсем о страховых продуктах. Авоська - авось пронесет. И Небоська - небось помогут. И такой архетип во многом похож на правду. Поэтому нужно проводить разъяснительную работу с населением, а страховые продукты должны отвечать реальным интересам и стоить подъемных денег, - говорит Александр Цыганов, доктор экономических наук, руководитель департамента страхования и экономики социальной сферы Финансового университета при Правительстве РФ.

По его словам, для дальнейшего расширения рынка страхования нужен бюджетный продукт, который подходил бы для большинства граждан.

КАК КУПИТЬ ПОЛИС С ВЫГОДОЙ

Еще один стереотип - что страховка стоит очень дорого, а риск минимальный, поэтому нет смысла страховаться. В итоге добровольно сейчас застраховано не более 5% жилья.

- Человек часто думает, что по аналогии с КАСКО полис страхования квартиры будет стоить 5 - 10% от ее стоимости. Но он гораздо дешевле. Ведь в страховании квартиры не обязательно страховать ее на полную стоимость. Случаи, когда квартира разрушена полностью, они минимальны. Чаще всего происходят локальные повреждения, - говорит Андрей Бурлак, заместитель генерального директора компании «Абсолют Страхование».

К примеру, в квартирах чаще всего происходят не пожары, а происшествия, связанные с водой. То есть прорыв труб, когда человек у себя или у соседей что-нибудь повредил.

- При покупке полиса на квартиру с покрытием каждого из основных рисков до 100 тысяч или 400 тысяч рублей, он будет стоить от 1 до 5 тысяч рублей в год. А если человек захочет на полную стоимость застраховать конструктив квартиры, внутреннюю отделку и имущество, плюс расширенный лимит ответственности перед соседями, то даже в этом случае стоимость годового полиса составит не более 1% от цены квартиры, - говорит Андрей Бурлак.

При этом, если совмещать страховые продукты с системами «умного дома», которые, например, защищают ее от залива, то можно сэкономить еще больше. Ведь часть рисков будет снимать автоматика. В других видах страхования тоже есть свои возможности для рациональной экономии.

- Страховые компании предлагают продукты, которые позволяют снизить стоимость услуги. Например, франшиза. Она позволяет покрыть крупные риски для человека, но при этом снижает тариф, потому что человек берет небольшую часть расходов в случае аварии на себя, - говорит Павел Самиев.

По словам Юлии Чижман, для удобства уплаты взносов, можно воспользоваться рассрочкой. Например, разбить страховой платеж на четыре части - раз в квартал. При этом слишком сильно экономить на объеме именно страховой защиты не стоит. Чтобы не было разочарования потом, когда сумма выплат окажется недостаточной для покрытия ущерба.

СТРАХОВАНИЕ ЖИЗНИ

Это самый растущий сегмент рынка. Причем речь в основном не о рисковых полисах (когда деньги выплачиваются по факту несчастного случая), а накопительном и инвестиционном страховании.

- Это комплексный продукт. С одной стороны, удобный способ накапливать. С другой, есть еще и страховая защита, и сервисные функции, - говорит Павел Самиев.

Речь о том, что в стоимость полиса зачастую входит не только страховая выплата, но и возможность получить консультацию у специалиста.

- Лично мне в этом продукте нравится, что есть дополнительный сервис. Можно в любое время дня и ночи обратиться с вопросом. Мне спокойно от того, что в случае чего я позвоню туда и мне расскажут, что делать, - говорит Юлия Чижман.

При этом в страховании жизни можно получить дополнительный доход - в виде социального налогового вычета. По словам Виктора Дубровина, средняя сумма, которую человек откладывает на счет, составляет 50 - 60 тысяч рублей в год. Соответственно, получить назад от государства можно 13% от этой суммы.

- Подобные полисы нужны для массого потребителя, потому что они позволяют более четко планировать свою жизнь с меньшими неожиданностями и их последствиями, - говорит Александр Цыганов.

При этом родственников и близких людей желательно предупредить о том, что они являются выгодоприобретателями по полису в конкретной компании. Для этого желательно завести так называемую «тревожную папочку» («КП» писала об этом).

КАК ВЫБРАТЬ СТРАХОВУЮ И КУДА ЖАЛОВАТЬСЯ

По мнению экспертов, ориентироваться нужно не только на цену, но и на другие факторы.

- Если кредитный рейтинг у компании высокий, то с большей вероятностью она финансово устойчивая. Но есть другой фактор - политика каждой компании в отношении выплат. Здесь можно посмотреть статистику по судам. Если у компании большая доля выплат через суды - значит, она платит плохо, - говорит Павел Самиев.

По его словам, отзывы тоже можно смотреть. Но здесь будет ассиметрия информации. Потому что на крупные компании с большой клиентской базой будет больше негативных отзывов.

- Когда люди выбирают компанию, они чаще всего читают отзывы, как компания урегулировала убыток. Есть маркетплейсы с клиентскими рейтингами, по этим отзывам можно составить общую картинку для себя. Уважающие себя маркетплейсы борются с фейковыми комментариями, - говорит Андрей Бурлак.

- Это один из первых вопросов, которые люди задают нашим агентам. А как будут выплачивать, какой пакет документов надо будет собирать, надо ли будет куда-то ехать и т.д. Подробно все рассказываем и подбираем наиболее подходящий продукт и условия, - говорит Юлия Чижман.

- Когда люди страхуются, они надеются получить страховую выплату в случае необходимости. Но на этапе регулирования между компанией и клиентами могут быть разночтения. Например, когда человек считает, что полис покрывает абсолютно все, но на самом деле это не так, - считает Александр Цыганов.

Хрестоматийный пример - травма, полученная в состоянии опьянения. При этом в подавляющем большинстве случаев споров между компанией и клиентом нет.

- Страховые компании сейчас гораздо более клиентоориентированные. Не выплатив несколько раз не очень большие суммы, они могут получить гораздо большие проблемы и штрафы. Но есть целый ряд правил, которые нужно соблюдать, чтобы событие было признано страховым случаем - говорит Павел Самиев.

По его словам, как правило, добиваться законной выплаты не нужно. Такие случаи удовлетворяют без проволочек. Но если возникают проблемы, можно обращаться в отраслевые организации и к финансовому омбудсмену. Главное - не к «псевдоюристам», которые обещают выбить деньги, но сначала предлагают клиенту подписать отказ от претензий к страховой в пользу самих юристов.